Volkan Korkmazer: Bej Kitap ve Fed 2026 Stratejisi: Faizden Çok Likiditeyi Okumak

ABD Merkez Bankası’nın (Fed) 2026’ya girerken verdiği iletiler, manşetlerde sıkça tartışılan “faiz indirimi” başlığının ötesine geçiyor. Gerek Fed yetkililerinin son bağlantısı gerekse Ocak ayı Bej Kitap (Beige Book) raporu, para siyasetinde faizden çok likidite ve sistem dengesi odaklı bir stratejiye işaret ediyor.

Bu yaklaşım, ne klasik bir sıkılaştırma ne de agresif bir gevşeme döngüsüdür. Daha çok, yüksek enflasyon devrinden çıkış sonrası kontrollü normalleşme gayretidir.

Bej Kitap Ne Söylüyor? (Ocak 2026 Okuması)

Fed’in bölgesel ekonomik müşahedelerini içeren Bej Kitap, ABD iktisadının genel fotoğrafını nicelikten çok niteliksel sinyallerle verir. Ocak 2026 raporunun ortak temaları şunlardır:

- İmalat ve hizmet kesimlerinde ılımlı yavaşlama

- İşgücü piyasasında kontrollü soğuma

- Ücret artışlarının daha sınırlı seyretmesi

- Tüketimde segment bazlı ayrışma (yüksek gelirli kümeler daha dirençli)

Bu tablo, iktisadın resesyona girdiğini değil; yüksek büyüme temposundan çıktığını göstermektedir. Bej Kitap’ın tonu alarmist değil, temkinlidir.

Fed’in 2026 Stratejisi: Faizden Çok Rejim Yönetimi

Fed, 2025 yılında toplam 75 baz puanlık faiz indirimiyle çok kısıtlayıcı duruştan çıkmıştır. Lakin bu adım, “gevşek para” rejimine geçildiği manasına gelmemektedir.

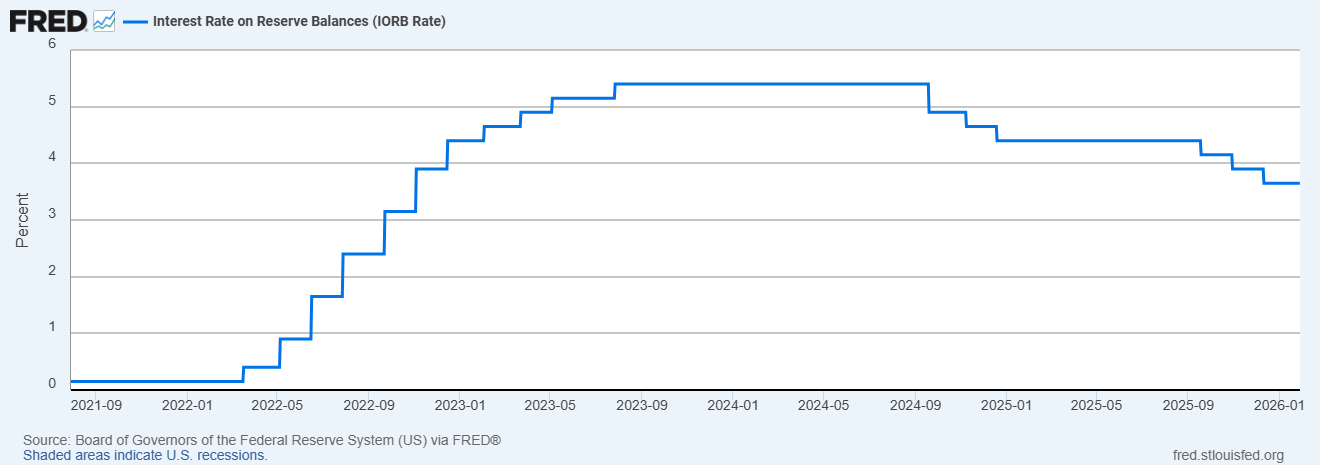

Interest Rate on Reserve Balances (IORB)

Fed’in “faizden çok likidite” stratejisinin omurgası

Açıklama:

Bu grafik, Fed’in siyaset duruşunu sırf manşet faizle değil, rezervlere ödediği faiz (IORB) üzerinden de yönettiğini göstermektedir. Fed, 2026’ya girerken para şartlarını ayarlamada likidite kanallarını daha etkin kullanmaktadır.

Source: Federal Reserve / FRED

Fed irtibatında öne çıkan ana noktalar şunlardır:

- Enflasyon düşüş trendindedir; lakin tarife ve maliyet geçişkenliği kaynaklı süreksiz üst riskler izlenmektedir.

- Para siyasetinin aktifliği artık sırf siyaset faiziyle değil, likidite araçları ve bilanço yönetimiyle sağlanmaktadır.

- Repo piyasaları ve kısa vadeli fonlama kanalları, sistemik risk oluşmadan operasyonel araçlarla

Bu durum, Fed’in 2026’da “faiz sinyali veren” bir merkez bankasından çok, sistemi yöneten bir merkez bankası üzere davrandığını göstermektedir.

Likidite Boyutu: Görünmeyen Lakin Kritik Alan

Yıl sonu periyotlarında para piyasalarında oluşan süreksiz baskılar, Fed’in standing repo facility ve rezerv idaresi araçlarıyla denetim altına alınmıştır. Bu gelişme değerli bir noktaya işaret eder:

Piyasalardaki istikrar, faiz düzeyinden çok likidite mimarisine bağlıdır.

Effective Federal Funds Rate (EFFR)

Piyasanın gerçek faizi – siyaset telaffuzuyla farkı gösterir

Açıklama:

Bu grafik, Fed’in hedeflediği siyaset faizi ile piyasada fiilen oluşan kısa vadeli faiz ortasındaki alakayı gösterir. “Faiz değil, likidite” yaklaşımı bu fark üzerinden daha net okunabilir.

Source: Federal Reserve / FRED

Bu nedenle 2026’da yatırımcılar için asıl risk, faizden çok likidite yanılsaması olabilir. Likiditenin daima var olduğu varsayımı, ani şoklarda yanlış fiyatlamalara yol açabilir.

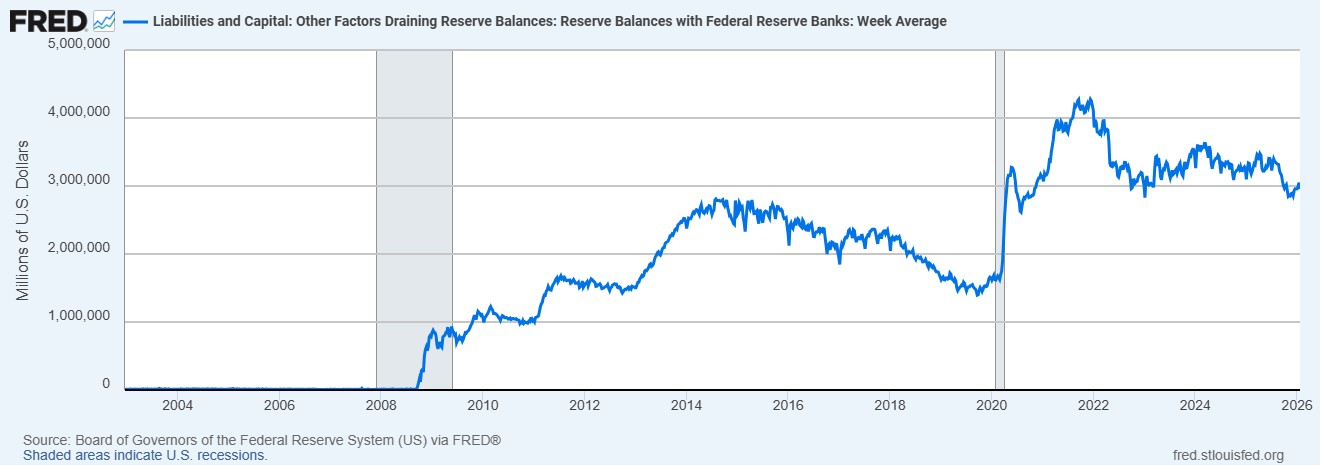

H.4.1 – Factors Affecting Reserve Balances

Likidite derinliği / bilanço art planı

Açıklama:

Fed bilançosunun rezerv bileşenleri, sistemdeki likiditenin yönünü ve derinliğini göstermektedir. Bu tablo, Fed’in likiditeyi nasıl yönettiğine dair art planı sunar.

Source: Federal Reserve (H.4.1)

Yatırımcı Açısından Ne Manaya Geliyor?

Bej Kitap ve Fed’in 2026 stratejisi birlikte okunduğunda, yatırımcılar için şu sonuçlar öne çıkmaktadır:

- Altın, panik varlığı olmaktan çok bilanço ve sistem sigortası rolü üstlenmektedir.

- Tahvil piyasasında fırsatlar vardır; fakat duration riski seçici yönetilmelidir.

- Hisse senetlerinde geniş tabanlı yükselişten çok, nakit akışı güçlü ve bilançosu sağlam şirketler ön plana çıkmaktadır.

2026 yılı, otomatik getiri sağlayan bir devir değildir. Bu yılın belirleyici ögesi, makroyu gerçek okuma ve riskleri yönetme becerisi olacaktır.

Sonuç

Bej Kitap ve Fed bağlantısı, 2026 için net bir çerçeve sunmaktadır:

Bu bir kriz yılı değildir; fakat rehavet yılı da değildir.

Fed’in bildirisi açıktır:

Faizler kadar likiditeyi, büyüme kadar dengeyi, fiyatlar kadar sistem sağlığını izlemek gerekir.

— Volkan Korkmazer / Ekonomist / Deep Diver Insights / [email protected]