Bankacılıkta ilk çeyrek sürprizi: Karlar geri adım atmadı! Hedef yukarı

Bankacılık Düzenleme ve Denetleme Kurumu’nun (BDDK) datalarına nazaran, 2025 yılının birinci çeyreğinde bankacılık kesimi güçlü bir performans sergiledi. Kredi cephesinde ise birinci çeyrekte sonlu büyüme gözlendi. Ocak-Şubat devrinde dalın toplam net karı, bir evvelki çeyreğe kıyasla hafif bir gerilemeyle 118 milyar TL’ye inse de, geçen yılın tıpkı periyoduna nazaran yüzde 58 oranında etkileyici bir artış kaydetti.

Kredilerde Enflasyona Paralel Büyüme

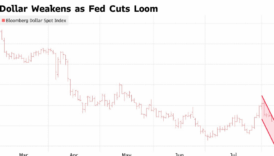

Şubat ayında enflasyonun yüzde 39,1’e gerilemesi, Merkez Bankası’nın faiz siyasetini da şekillendirdi. Birinci iki toplantısında toplam 500 baz puanlık indirimle siyaset faizi yüzde 42,5’e çekildi. Lakin Mart ayı sonundaki piyasa dalgalanmasının akabinde yapılan orta toplantıda faiz sabit tutulurken, üst bant artırılarak fonlama maliyeti yüzde 46’ya yükseltildi. Kredi cephesinde ise birinci çeyrekte hudutlu büyüme gözlendi. TL kredilerde yüzde 8, YP kredilerde ise Dolar bazında yüzde 7 artış yaşanırken, toplam kredi büyümesi kur tesiriyle yüzde 10’u buldu. Kamu mevduat bankalarında TL kredi büyümesi yüzde 9’a yaklaştı.

Mevduatlar Artış Devam Ediyor

TL ve YP mevduatlar da emsal bir artış eğilimi gösterdi. TL mevduatlar orta tek haneli oranlarda yükselirken, YP mevduatlarda Dolar bazında düşük onlu artışlar kaydedildi.

TÜFE Tahvilleri Karları Belirledi

Bankaların TÜFE endeksli tahvil getirilerinde kullanılan enflasyon varsayımları, net faiz gelirlerinde farklılık yarattı. Vakıfbank, düşük enflasyon iddiası (yüzde 23,5) ile tahvil değerlemesinde başkalarından ayrıştı ve bu durum bankanın net faiz gelirinde yüzde 51’lik düşüş beklentisi oluşturdu. Öte yandan, İş Bankası’nın bu kalemde müspet ayrışması bekleniyor.

Komisyon Gelirlerinde Kamu Bankaları Önde

Ücret ve kurul gelirlerinde kamu bankalarının öne çıkacağı öngörülüyor. İş Bankası’nın bu alanda görece daha düşük performans göstermesi bekleniyor. Toplam kurul gelirlerinde artış, üç aylık enflasyona paralel seyretti.

Ticari Karda Toparlanma

Swap maliyetlerindeki düşüş ticari karları olumlu etkiledi. Lakin Yapı Kredi’nin bu kalemdeki ziyanı yüksek kalırken, İş Bankası ve Halkbank için ziyan artışı öngörüldü.

Operasyonel Masraflarda Sakin Seyir

Özel bankalarda operasyonel sarfiyatlar enflasyonun altında seyrederken, karşılık sarfiyatlarında artış yaşanıyor. Buna karşılık iştirak gelirlerinin, özel banka karlılığını desteklemeye devam etmesi bekleniyor.

Halkbank’tan Vergi Geliri Beklentisi

Efektif vergi oranlarının yüzde 20-25 ortasında seyretmesi bekleniyor. Lakin Halkbank’ın bu çeyrekte vergi geliri yazabileceği öngörülüyor. İş Bankası tarafında ise değerli bir vergi tesiri beklenmiyor. Takip edilen bankalar ortasında, Garanti Bankası hariç tümünde çeyreklik bazda kar artışı öngörüldü. En yüksek artışın Halkbank’ta, en düşük artışın ise İş Bankası’nda gerçekleşmesi beklenirken, nominal olarak en yüksek kar açıklamasının Garanti Bankası’ndan gelmesi olası.

Toplam Kar 77,5 Milyar TL’ye Ulaştı

Tüm bu gelişmeler ışığında, takibe alınan bankaların toplam net karının 2025 yılının birinci çeyreğinde bir evvelki çeyreğe nazaran %12,5 artarak 77,5 milyar TL’ye yükselmesi bekleniyor. Bu sayı, geçen yılın birebir devrine nazaran ise hafif bir artışa işaret etti. Bankacılık bölümü, makroekonomik dalgalanmalara karşın dayanıklılığını korudu.