ForInvest aracı kurumlardan derledi: Birinci çeyrekte öne çıkacak mali tablolar

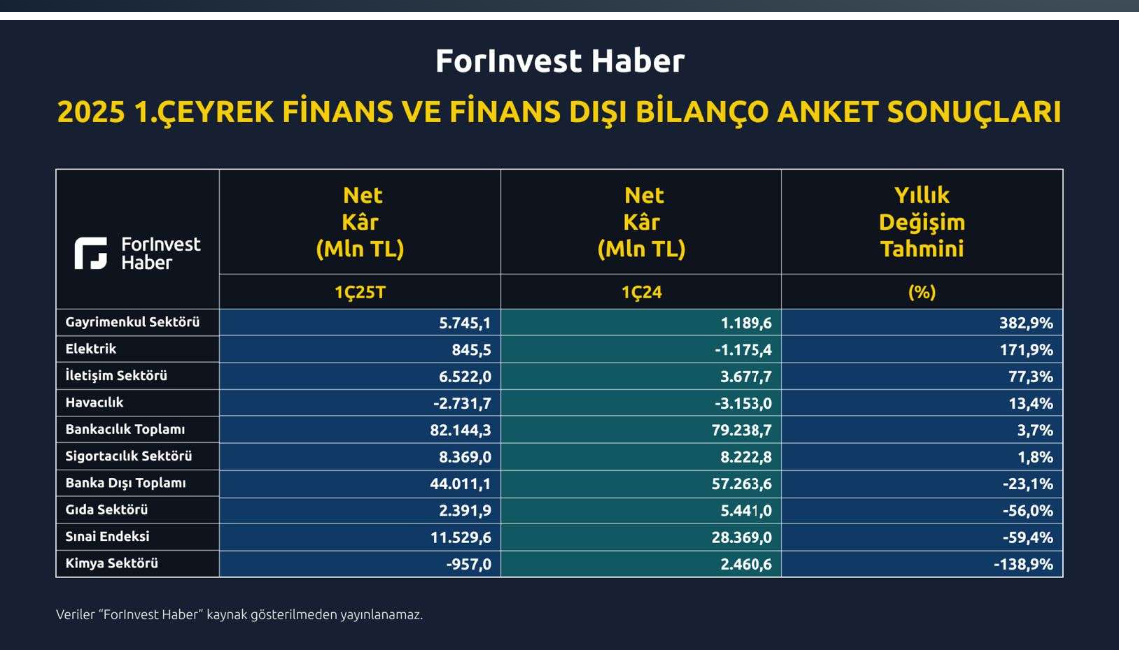

ForInvest Haber 2025 yılı finans ve finans dışı 1.çeyrek bilanço anketinin sonuçları açıklandı. ForInvest Haber tarafından 23 aracı kurumun iştiraki ile düzenlenen anket, bu periyotta ankette yer alan bankacılık bölümünün net karında yüzde 3,7 oranında yükseliş beklentisini ortaya koydu. Sigorta dalının net karının ise istikrarlı kalması, geçen yılın tıpkı periyoduna nazaran yüzde 1,8 oranında yükselmesi bekleniyor. Banka dışı payların bilançolarının ise yıllık bazda yüzde 23,1 oranında gerileyeceği öngörülüyor.

En çok net kar artışı beklentisi yüzde 382,9 ile gayrimenkul kesiminde gerçekleşirken, %171,9 ile elektrik dalı de en çok artış bekleyen ikinci kesim oldu.

Diğer kesimlerin net periyot kar beklentilerine bakıldığında, havacılık bölümünde yüzde 13,4 yükseliş beklentisine rağmen, besin kesiminde yüzde 56, sınai endeksinde yüzde 59,4 kayıp öngörülüyor.

Borsa İstanbul’da 1.çeyrek bilanço dönemi 21 Nisan tarihinde Türkiye Sigorta ile başladı. 24 Nisan’da TAV Havalimanları ile devam edecek bilanço periyodu bankacılık bölümünde ise birinci finansal sonuç 25 Nisan tarihinde Akbank’tan gelecek. 28 Nisan’da Garanti Bankası BBVA, 28 Nisan’da Yapı Kredi Bankası, 8 Mayıs’ta Albaraka Türk finansal sonuçları açıklayacak.

BDDK’nın toplu dal bilgileri ve bankaların kendi yönlendirmeleri ile bu çeyrekte bankacılık tarafında kâr sürprizi görme ihtimalini zayıf bulunuyor.

TÜFE yararlarında gerileme ve artan provizyon baskısının genişleyen kredi-mevduat getirisini kıymetli ölçüde nötrlediği belirtiliyor. Karşılık çözme tercihlerinin 1Ç25 sonuçlarında kritik rol oynaması beklenirken, muhasebe farklılıklarının TÜFE endeksli tahvil gelirlerini ayrıştıracağı öngörülüyor. Ayrıyeten TL faizlerin artışı ve TCMB’nin siyaset faizini %46’ya yükseltmesi nedeniyle bankaların 2025 maksatlarını aşağı istikametli revize edebilecekleri de belirtiliyor.

Analistler, bankacılık bölümünde repo ve mevduat maliyetleri, TL makasının mevduat maliyetlerindeki düşüş ile genişlemesi, faaliyet masrafları, maaş artışları, yüksek enflasyon ve kredi risk maliyeti üzere ögeleri bu çeyrekte öne çıkan faktörler olarak sıralıyor.

Aracı kurumların bilançolara ait beklentileri, bankacılık bölümü için yıllık bazda istikrarlı bir artışa işaret ederken, bir evvelki çeyreğe nazaran yükseliş beklentisi yüzde 10’a yakın bir düzeyde oluştu.

Analistler, bankacılık kesiminde kredi mevduat makasındaki artış, dönemsel artan faaliyet masraflarının güçlü komite gelirleri ile dengelenmesi ve karşılık masrafları ile risk maliyetlerindeki yükselişi bu çeyrekte öne çıkan faktörler olarak sıralıyor.

2025 yılı 2.çeyrek periyodun birinci çeyrekten daha güç geçebileceğini vurgulayan analistler, gecelik borç verme faizlerinde yaşanan artış sonucunda artış gösteren fonlama maliyetleri doğrultusunda sıkı makroekonomik şartlar devam edeceği ve bu şartlar kaynaklı büyümelerin baskılanması ile 2.çeyrek devrin güçlü geçebileceği ihtarında bulunuyor.

TCMB faiz indirimi ile sağlanan fonlama maliyetlerinde rahatlama ve kredi mevduat getiri makasının çeyreksel olarak 150-200 baz puan artışı, buna karşılık TÜFE’deki gerileme ile TÜFE tahvil getirilerinin %20’den fazla azalması, artan döviz ve faiz oynaklığıyla birlikte Hazine süreç gelirinin evvelki çeyreğe nazaran gerilemesi, perakende ve mikro KOBİ kaynaklı sıkıntılı kredi intikallerinin hızlanması ve net karşılık masraflarının bariz artması, net fiyatlar ve faaliyet masraflarında yüksek tek haneli büyümeler ve bankaların temel faaliyet sonuçlarında bir ölçü zayıflama ile birlikte bölüm genelinde aktif vergi oranının düşmesi 1.çeyrekte bankacılık kesimini etkileyen temel ögeler olarak niteleniyor.

Aracı kurum analistleri, banka paylarında son devirde yaşanan gerileme ile kesimin BIST-100 endeksinin gerisinde kaldığını ve olumsuz beklentilerin çoğunlukla fiyatlandığını, 2025 gayelerine bağlı olarak bilanço döneminde banka paylarında hafif bir toparlanma eğilimi görülebileceğini kaydediyor.

Finans dışı şirketlerin ise net karlarının hem iç hem de ihracat pazarlarında süregelen zayıflık ve yüksek finansal masraflar sebebiyle zayıf olması bekleniyor.

1.çeyrek bilanço periyodunun bir sefer daha her iki taraflı sürprizlere sahne olabileceği konusunda ihtarda bulunan analistler, sayıların anlaşılıp üzerinden fikir yürütülmesinin vakit alabileceği, lakin evvelki çeyreklerle karşılaştırıldığında, sürpriz tesirinin biraz daha azalan katsayıda olacağını pahalandırıyor.

Konsolide olmayan şirketlere ait 1. çeyrek finansal sonuçlar için Kamuyu Aydınlatma Platformu’na (KAP) son gönderme tarihi 30 Nisan 2025, konsolide şirketler ve konsolide olmayan bankalar için 12 Mayıs 2025, konsolide bankalar için ise 20 Mayıs 2025 olarak belirlendi.

Ankete; Deniz Yatırım, ÜNLÜ & Co, Marbaş Menkul, KuveytTürk Yatırım, ICBC Yatırım, Şeker Yatırım, İş Yatırım, Halk Yatırım, Ziraat Yatırım, Oyak Yatırım, HSBC, Yatırım Finansman, Tera Yatırım, Küresel Menkul, Garanti BBVA Yatırım, A1 Capital Portföy İdaresi, Gedik Yatırım, Trive, Yapı Kredi Yatırım, Ak Yatırım, Tacirler Yatırım, PhillipCapital ve Vakıf Yatırım olmak üzere toplam 23 aracı kurum katıldı.