Sessiz Uyarılar: ABD Ekonomisi Yeni Bir Döneme mi Giriyor?

ABD iktisadına dair son datalar ve grafikler, yüzeyde sakin görünen ancak derinlerde önemli tansiyonlar barındıran bir tabloya işaret ediyor. Tahvil piyasasında yaşanan ayrışma, iş gücü piyasasının en hassas alanındaki bozulma ve kamu borcunun önümüzdeki devirde yaratacağı finansman baskısı birlikte okunduğunda, iktisadın yeni ve daha karmaşık bir evreye girdiği görülüyor. Bu tablo ani bir krizden çok, yavaş fakat birikimli bir baskı sürecini anlatıyor.

Tahvil Piyasasında Alışılmadık Bir Ayrışma

Son aylarda ABD tahvil piyasasında dikkat cazibeli bir kopuş yaşanıyor. Kısa vadeli faizler geri çekilirken, uzun vadeli faizler yükselmeye devam ediyor. Olağan koşullarda bu iki faiz çeşidi birebir tarafta hareket etmeye eğilimlidir. Yatırımcılar uzun vadede daha fazla belirsizlik gördükleri için daha yüksek getiri talep eder, lakin merkez bankasının istikamet verdiği kısa vadeli faizler de ekseriyetle bu eğilimi takip eder.

Bugün ise durum farklı. Kısa vadeli faizlerde düşüş beklentisi varken, 30 yıllık üzere uzun vadeli tahvillerde faizler üst taraflı seyrediyor. Bu tablo, para siyasetinin verdiği iletilerle piyasanın uzun vadeye dair risk algısı ortasında bir uyumsuzluk olduğuna işaret ediyor. Tarihi olarak bu cins ayrışmalar, ekonomik döngülerde değerli kırılma noktalarına yakın devirlerde görülmüştür.

Merkez Bankası ile Piyasa Ortasındaki Sessiz Gerilim

Kısa vadeli faizler büyük ölçüde merkez bankasının kararlarıyla belirlenir. Enflasyonla çaba, büyümeyi destekleme ya da finansal istikrar üzere amaçlar doğrultusunda atılan adımlar, bu tarafta süratlice hissedilir. Son devirde, faiz indirimi beklentilerinin güçlenmesi kısa vadeli getirileri aşağı çekmiştir.

Ancak uzun vadeli faizler birebir iyimserliği yansıtmıyor. Bu alanda belirleyici olan, büyük fonlar ve uzun vadeli yatırımcılardır. Bu kısımlar, devletin borçlanma kapasitesine, bütçe disiplinine ve gelecekteki ekonomik yükümlülüklere bakar. Risk algısı yükseldiğinde, merkez bankası faiz indirse bile uzun vadeli tahviller satılabilir ve faizler üst itilebilir. Bugünkü ayrışma, tam da bu görünmez tansiyonun bir sonucu olarak öne çıkıyor.

1970’lerden Bugüne: Tıpkı Manzara, Farklı Nedenler

Uzun vadeli faizlerin yükseldiği benzeri bir devir en son 1970’lerde yaşanmıştı. O devirde temel sorun denetimden çıkmış enflasyondu. Yatırımcılar, paralarının satın alma gücünün süratle eridiğini gördükçe uzun vadeli tahvillerden uzaklaşıyor, bu da faizlerin daha da yükselmesine yol açıyordu.

Bugün ise tablo epey farklı. Enflasyon genel olarak aşağı istikametli bir eğilim izliyor. Günlük hayatta hissedilen güç ve besin fiyatlarındaki baskılar, geçmişteki kadar güçlü değil. Bu nedenle uzun vadeli faizlerdeki yükselişi sadece enflasyonla açıklamak mümkün değil. Asıl belirleyici öge, daha yapısal bir faktör: kamu borcu ve bu borcun nasıl finanse edileceği.

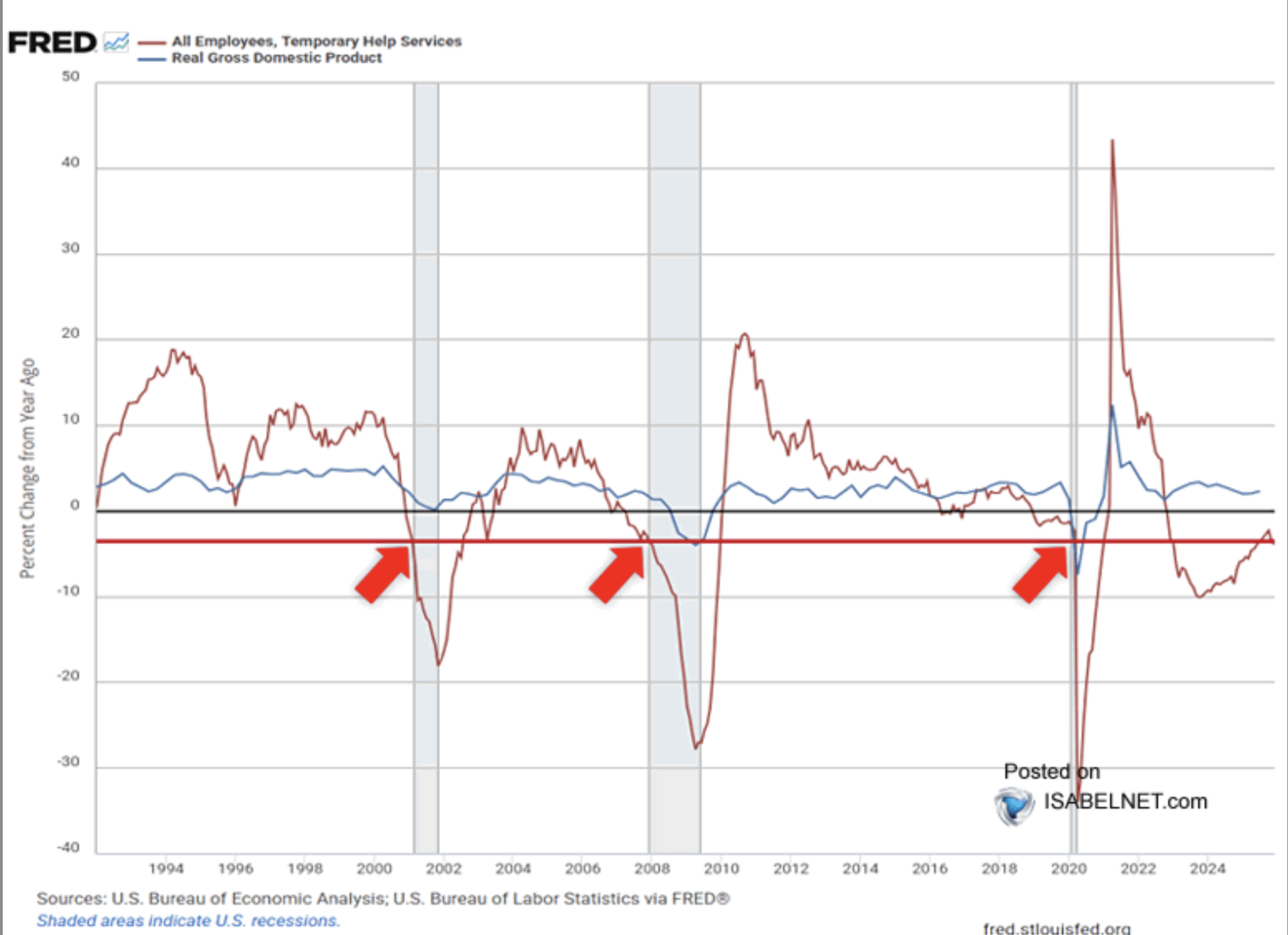

Geçici İstihdamdan Gelen Erken Uyarı

İş gücü piyasasına bakıldığında, ekonomik yavaşlamanın birinci sinyalleri en esnek alanlarda ortaya çıkıyor. Süreksiz istihdam, şirketlerin ekonomik belirsizliklere en süratli reaksiyon verdiği alan olarak bilinir. İktisat düzgün giderken evvel süreksiz emekçiler alınır; belirsizlik arttığında ise birinci vazgeçilen tekrar bu çalışanlar olur.

Son datalar, süreksiz istihdamda yıllık bazda besbelli bir düşüşe işaret ediyor. Bu düşüş, geçmişte resesyon öncesi periyotlarda sıkça görülen kritik bir eşiğin altına inmiş durumda. Buna rağmen gerçek ekonomik büyüme hâlâ müspet. Yani iş gücü piyasasının en hassas kısmı zayıflarken, genel iktisat şimdi bu bozulmayı tam olarak yansıtmıyor.

Tarihsel tecrübeler, bu cins ayrışmaların “gecikmeli kırılma” riskini artırdığını gösteriyor. İktisat yavaşlıyor ancak şimdi sert bir kırılma yaşanmıyor. Bu durum, karar alıcılar ve yatırımcılar için dikkatle izlenmesi gereken bir geçiş devrine işaret ediyor.

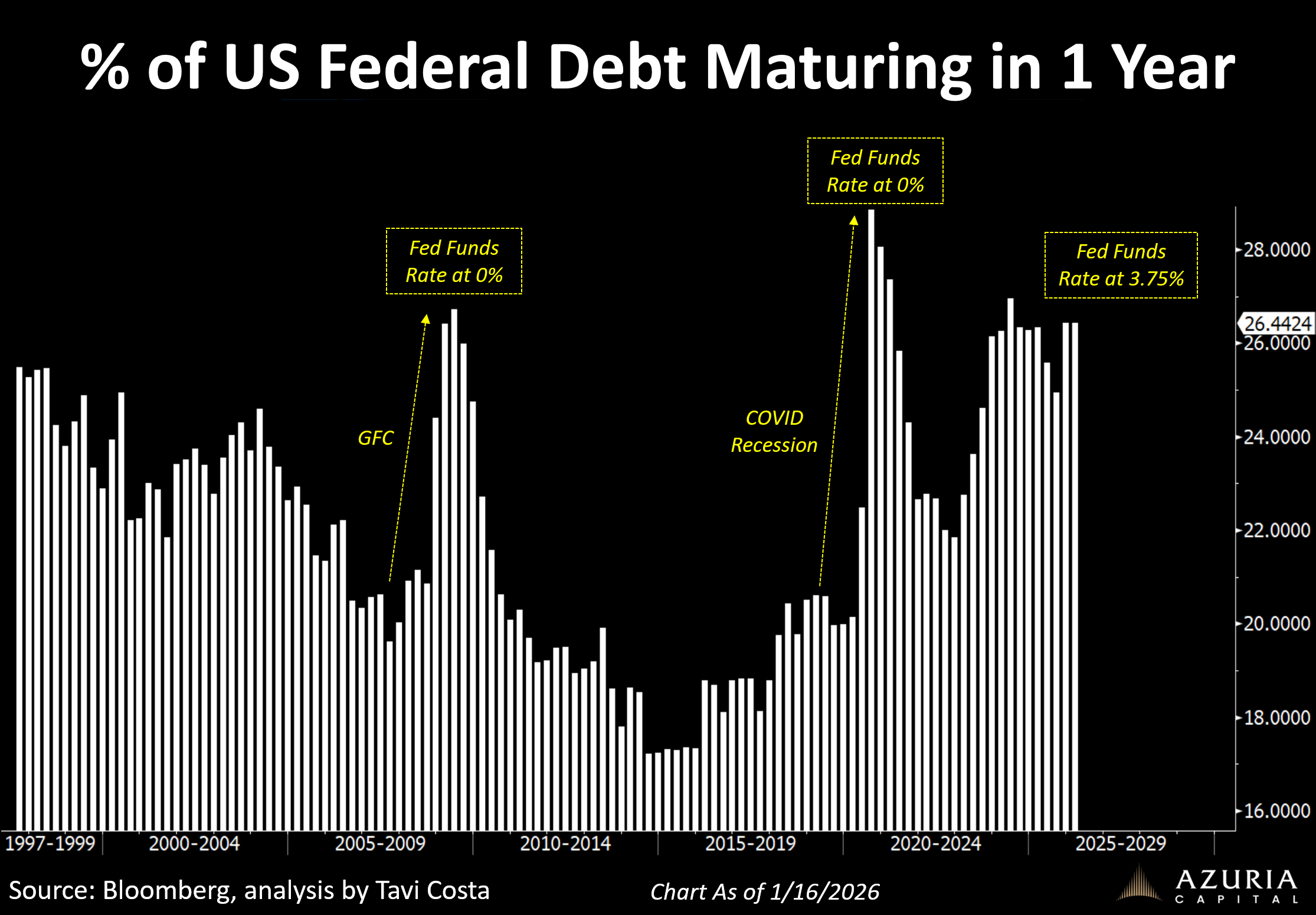

Borç Duvarı ve Yine Finansman Baskısı

ABD iktisadının karşı karşıya olduğu bir başka kritik bahis, kamu borcunun vade yapısı. Toplam borcun yaklaşık dörtte biri önümüzdeki 12 ay içinde vadesini dolduracak. Bu borçlar ödenmeyecek, fakat tekrar borçlanılarak çevrilecek. Asıl sorun, bu yine borçlanmanın hangi faizle yapılacağı.

Geçmişte emsal ölçekte bir yine finansman baskısı yaşandığında, faiz oranları sıfıra yakındı. Bu sayede borç çevirmek bütçe üzerinde önemli bir yük yaratmıyordu. Bugün ise faizler bariz biçimde daha yüksek ve piyasa, süratli ve agresif faiz indirimleri beklemiyor. Bu da vadesi gelen borçların çok daha değerli oranlarla yine ihraç edilmesi manasına geliyor.

Sonuç olarak faiz masrafları artıyor, bütçe açığı genişliyor ve yeni borç muhtaçlığı doğuyor. Bu süreç, kendi kendini besleyen bir döngüye dönüşme riski taşıyor. Uzun vadeli faizler üzerindeki üst istikametli baskının değerli bir kısmı da bu beklentilerden kaynaklanıyor.

Ekonomi Neden Hâlâ Sağlam Görünüyor?

Tüm bu baskılara karşın ABD iktisadı şimdi sert bir daralma yaşamıyor. Bunun birkaç nedeni var. Hizmetler kesimi görece güçlü seyrini koruyor. Kamu harcamaları büyümeyi desteklemeye devam ediyor. Şirketler ise kalıcı istihdam konusunda temkinli davranıyor; evvel süreksiz iş gücünü azaltıyor, daha kalıcı kararları erteliyor.

Bu durum, iktisadın bir anda durmak yerine yavaşladığını gösteriyor. Lakin tarihî olarak bakıldığında, bu çeşit geçiş periyotları uzun müddet problemsiz devam etmeyebilir. Süreksiz istihdamdaki zayıflık kalıcı hale gelirse, büyüme tarafında da daha besbelli bir yavaşlama görülebilir.

Yeni Periyodun Ana Riski: Paha Erozyonu

Ortaya çıkan tablo, ani bir krizden çok, uzun müddetli bir baskı periyoduna işaret ediyor. Bu devirde temel risk, yüksek oynaklıktan çok gerçek paha kaybı olabilir. Artan faiz sarfiyatları ve borç yükü, finansal sistem üzerinde baskı yaratırken, satın alma gücünde yavaş fakat daima bir aşınmaya yol açabilir.

Bu nedenle önümüzdeki periyot, düşük faizli yıllara alışmış ekonomik modelin yine test edildiği bir süreç olacak. Bu modelin, daha yüksek faiz ortamında nasıl işleyeceği hem piyasalar hem de siyaset yapıcılar açısından belirleyici olacak.

Sonuç: Sessiz Fakat Güçlü Bir Uyarı

Tahvil piyasasındaki ayrışma, süreksiz istihdamdaki zayıflama ve borç çevrimindeki artan maliyet birlikte okunduğunda, ABD iktisadının kritik bir kavşakta olduğu görülüyor. Geçmişte işe yarayan düşük faizli borçlanma tertibinin, bugünün şartlarında birebir rahatlıkla sürdürülemeyeceğini açıkça gösteriyor.

Ekonomi şu anda ayakta, lakin istikrarlar daha hassas. Önümüzdeki periyodun en belirleyici ögesi, bu baskıların denetimli bir yavaşlamayla mı yoksa daha sert bir kırılmayla mı sonuçlanacağı olacak.